自分でやる!遺産相続の手続き方法を解説!

- 公開日:

- 更新日:

遺産相続の手続きを自分でやることは難しい?

遺産を相続したら、相続手続きが必ず発生します。自分で手続きをやることは可能かどうかについてですが、これはケース・バイ・ケースです。遺産相続の手続きを自分でやる前に、相続する遺産の種類や相続人について確認しましょう。そのうえで遺産相続の手続きに必要な作業と主な流れを把握し、できるかどうかを見極めることをおすすめします。

本記事では、遺産相続のやり方について情報を探している人向けに、自分でできるケースから手続きの主な流れまでわかりやすくご紹介します。

遺産相続の手続きを自分でできるケース

遺産相続の手続きを自分でやることができるかどうかは、相続の難易度によります。難しいケースの判断材料として、以下のポイントを確認するとよいでしょう。

相続人の数が少ない

遺産相続の難易度は、相続人の数に影響されることが多々あります。遺産相続の手続きには、相続人全員の戸籍謄本が必要です。相続人が配偶者と子1人という場合は、取り寄せる戸籍謄本の数や取得先はそれほど多くありません。けれども、相続人の数が多くなると、必要な書類の数と取得先が増えて、全てをそろえるまでに時間がかかってしまいます。

また、全ての相続人の数を把握しきれなかったり、連絡の取れない相続人がいたりするケースもあります。その場合は、確認作業により多くの時間を要することになるでしょう。

相続する財産が少ない

例えば相続する財産が現金のみという場合は、財産の分割や相続税の計算もシンプルで、自分でやることに対して難しさを感じることは少ないでしょう。けれども、相続する財産の種類が複数ある場合は、難易度が高くなりがちです。その理由として、財産の種類によって相続する遺産の確認方法が異なることが挙げられます。例えば、預貯金を確認するには、故人が生前利用していた金融機関に問い合わせて残高証明書を発行してもらいます。故人が株式を所有していた場合は、利用先の証券会社に問い合わせをすることになるでしょう。調査対象となる財産は、資産だけではありません。負債などのマイナス財産も調べますが、借入金の有無や連帯保証人になっていないかどうかの確認など細かな作業が必要です。

相続財産に不動産が含まれていない

相続財産に不動産が含まれている場合は、専門家に依頼した方がよいケースが多々あります。その理由は、所有している不動産の確認や、評価額の算出といった作業が加わり、相続が複雑化しやすいからです。

不動産の特定は、登記簿謄本や名寄帳といった書類で確認しますが、それらを初めて目にする人も多く、書類の見方が分からないなどの問題が生じます。

また、特定した不動産は、評価額を計算する必要があります。土地の評価には、例えば路線価方式など決まった計算式を用いますが、単純に面積に地価をかけて終わりというわけではありません。土地の形状や立地条件などから評価額を下げる要素があれば、その分を加味して計算します。ただし、土地の評価は専門的な知識を必要とするため、相続人自身が行うよりも専門家に任せた方が正確に評価してもらいやすくなりますし、場合によっては減額されることも少なくありません。相続財産に不動産が含まれている場合は、安易に自分でやろうとせず、慎重に検討することが大切です。

他の相続人とコミュニケーションが取れる

相続人同士と綿密に連絡を取り合える仲であれば、相続人の確認や遺産分割協議などといった作業も、比較的スムーズに進むでしょう。けれども、相続人の中に疎遠な人がいたり、話がかみ合わない人がいたりすると、遺産相続が難航するおそれがあります。それは、相続分の話し合いがまとまらずに何年も平行線のままというケースもあるほどです。相続人同士の言い争いは、当事者同士で解決するのが難しいといわれています。トラブルが発生するおそれがある場合は、早い段階で専門家に相談すると安心です。

手続きに十分な時間を確保できる

遺産相続は、必要書類を取り寄せて事実を確認することを繰り返し、期限内に必要な手続きを済ませなければなりません。後述しますが、相続税申告の期限である10か月間にする手続きは数多く、ほぼ毎日何かしら手続きに必要な作業をすることになるでしょう。そのため、手続きに十分な時間を確保できない場合は、自分でやるよりも専門家に任せた方がよいと考えられます。

遺産相続の手続き前にしておくこと

遺産相続の手続きに入る前に、以下のことを行います。

・遺言書を確認する

・全ての相続人を把握する

・相続する財産を調査する

・遺産分割協議を行う

・相続税を計算する

遺言書を確認する

遺産の分割方法で最も優先順位が高いのは、遺言書です。遺言書には、故人が死後に遺しておきたい言葉や意志がつづられています。遺言書に法定相続人以外の人に財産を遺贈すると指名されていた場合は、その人は受遺者となり、遺産を受け取る権利が生じます。

故人が亡くなったら、遺言書の有無を最初に確認しましょう。そして遺言書があった場合は、その内容を確認します。

遺言書には以下の種類があり、それぞれ確認方法が異なるため注意が必要です。

・自筆証遺言書:故人が自分で作成した遺言書。法務局で保管されている場合は法務局で確認可能。それ以外は家庭裁判所において検認の手続きをする

・公正証書遺言:公証人によって作成された遺言書。公証役場に設置されている「遺言書検索システム」で確認する

・秘密証書遺言:秘密裏に保管されている遺言書(ただし、公証役場において遺言書を証明する手続きをするため存在の確認は可能)。確認には遺言書検索システムを利用する

遺言書がなければ法定相続分または遺産分割協議を行い、相続分を決めます。

全ての相続人を把握する

相続人を把握せずに、遺産を分割することはできません。遺言書の確認が終わったら、全ての相続人を把握しましょう。

ここでいう相続人とは「法定相続人」のことで、故人から見て以下に属する人が対象です。

・配偶者

・子

・代襲者(孫、甥、姪)※

・父母

・祖父母

・兄弟姉妹

※代襲者(代襲相続人)とは、相続人になる予定だった人が相続時に他界していて、その代わりに遺産を相続する人のことを指す(例:亡くなった父の代わりに祖父の遺産を相続する孫)。

ここには、養子や認知した子も含まれています。逆に、再婚相手の連れ子(養子縁組なし)や同居人、知人などは法定相続人には該当しません。

相続人を確認するには、故人が生まれてから亡くなるまでの戸籍が必要です。戸籍は、故人の本籍地のある市区町村役場で入手します。

相続する財産を調査する

故人が遺した全ての財産を調査します。この調査には預貯金などのプラス財産と、借入金などのマイナス財産も含まれています。

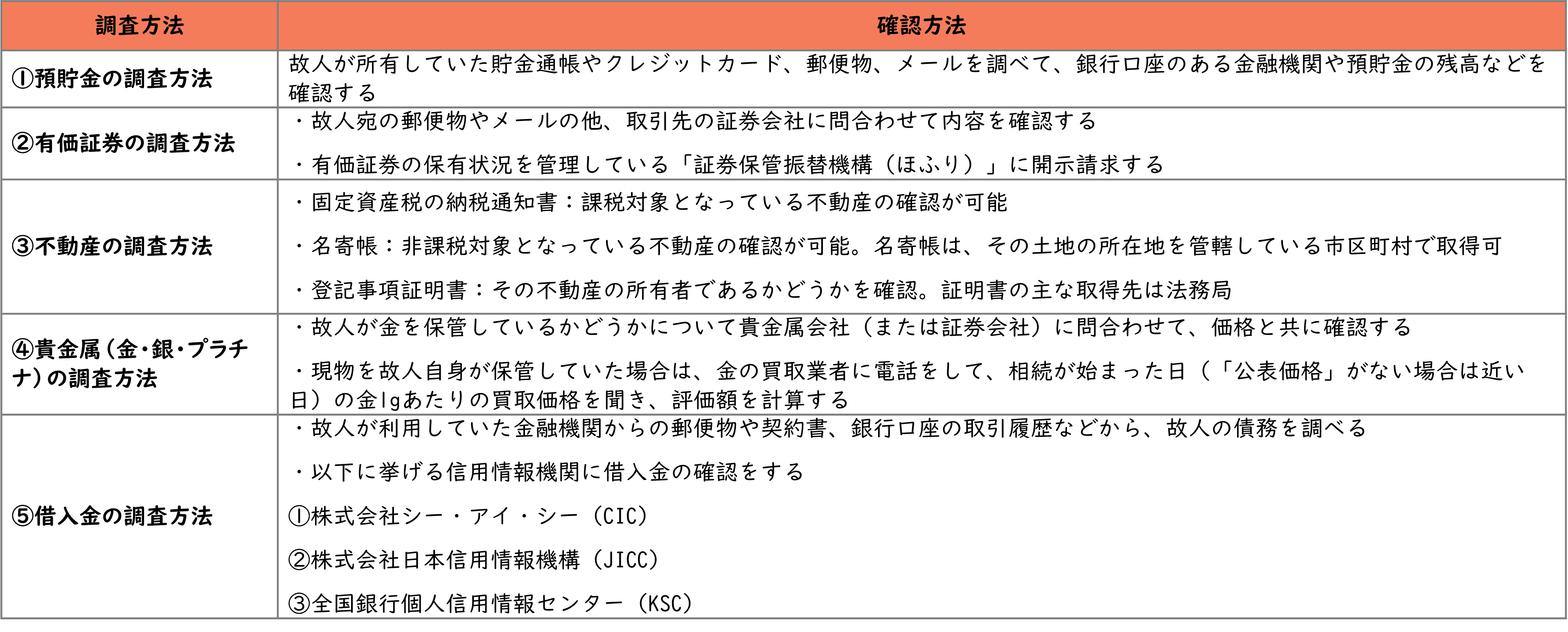

主な財産の確認方法を下記にまとめました。

財産を全て把握したら、財産目録を作成します。

遺産分割協議を行う

遺産分割協議とは、遺産を相続する全ての相続人が、遺産の分割について話し合うことです。財産目録を作成したら、相続人に声をかけて遺産分割協議を実施します。参加方法は、話し合いの場に直接赴くか、オンラインまたは電話での参加も可能です。

遺産分割協議で話し合いがまとまったら、遺産分割協議書を作成します。

相続税を計算する

各相続人の相続分が決まったら、相続税の計算をします。相続税とは相続する財産にかかる税金のことですが、実際にはプラス財産からマイナス財産を差し引き、そこからさらに基礎控除額をマイナスして算出された金額に課税されます。

相続税の計算については別の記事で詳しく解説していますので、そちらをご参考ください。

遺産相続の手続きを自分でする場合の主な流れ

相続に関連する手続きのほとんどは、相続が始まってから5年以内に終わります。主な手続きを時系列でまとめました。

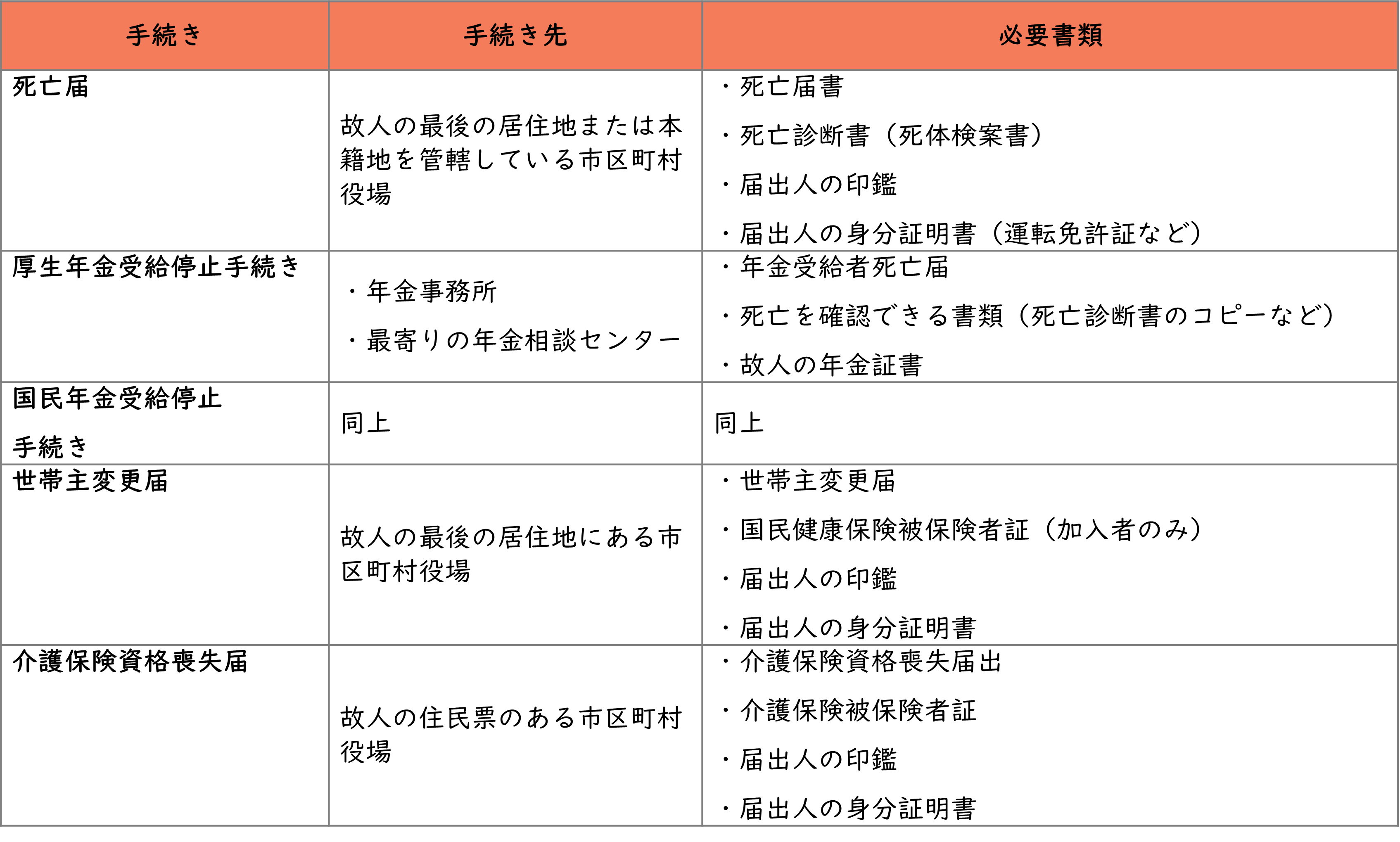

7~14日以内に済ませる各種手続き

・死亡届(7日以内)

・厚生年金受給停止手続き(10日以内)

・国民年金受給停止手続き(14日以内)

・世帯主変更届(14日以内)

・介護保険資格喪失届(14日以内)

手続き先と必要書類は、以下のとおりです。

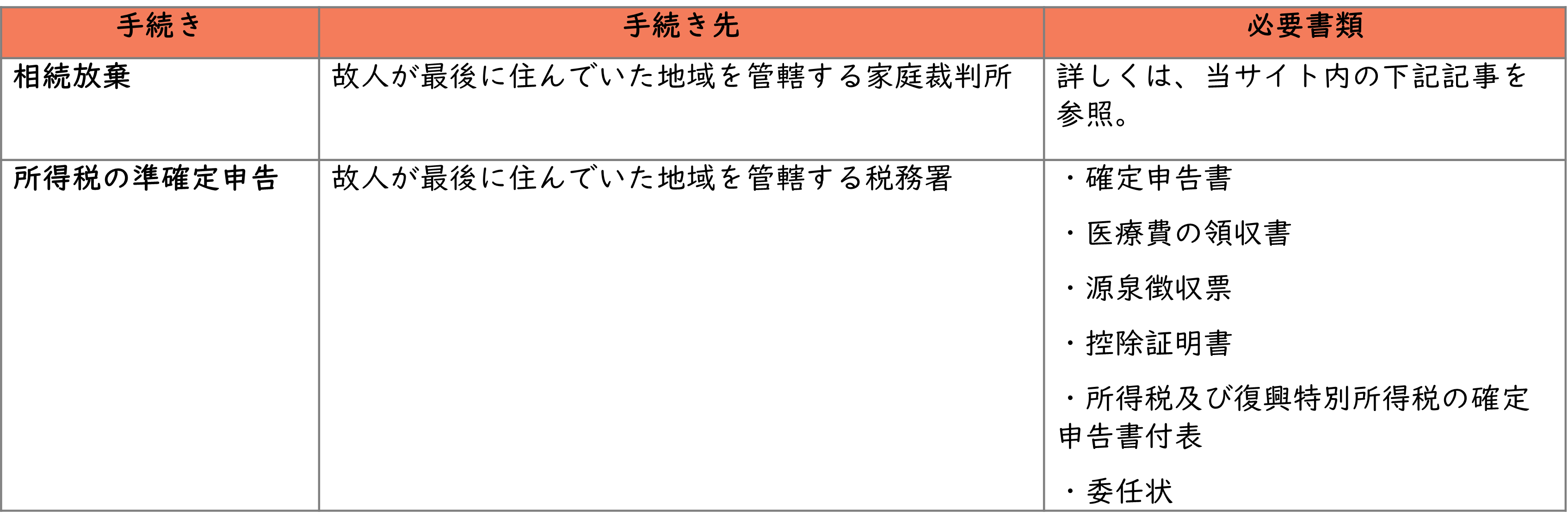

3~4か月以内に済ませる各種手続き

・相続放棄(3か月以内)

※相続を放棄する人のみ。

・所得税の準確定申告(4か月以内)

※年間の所得が20万円以下、または公的年金収入が年間400万円以下の場合は不要。

手続き先と必要書類について一覧表にまとめました。

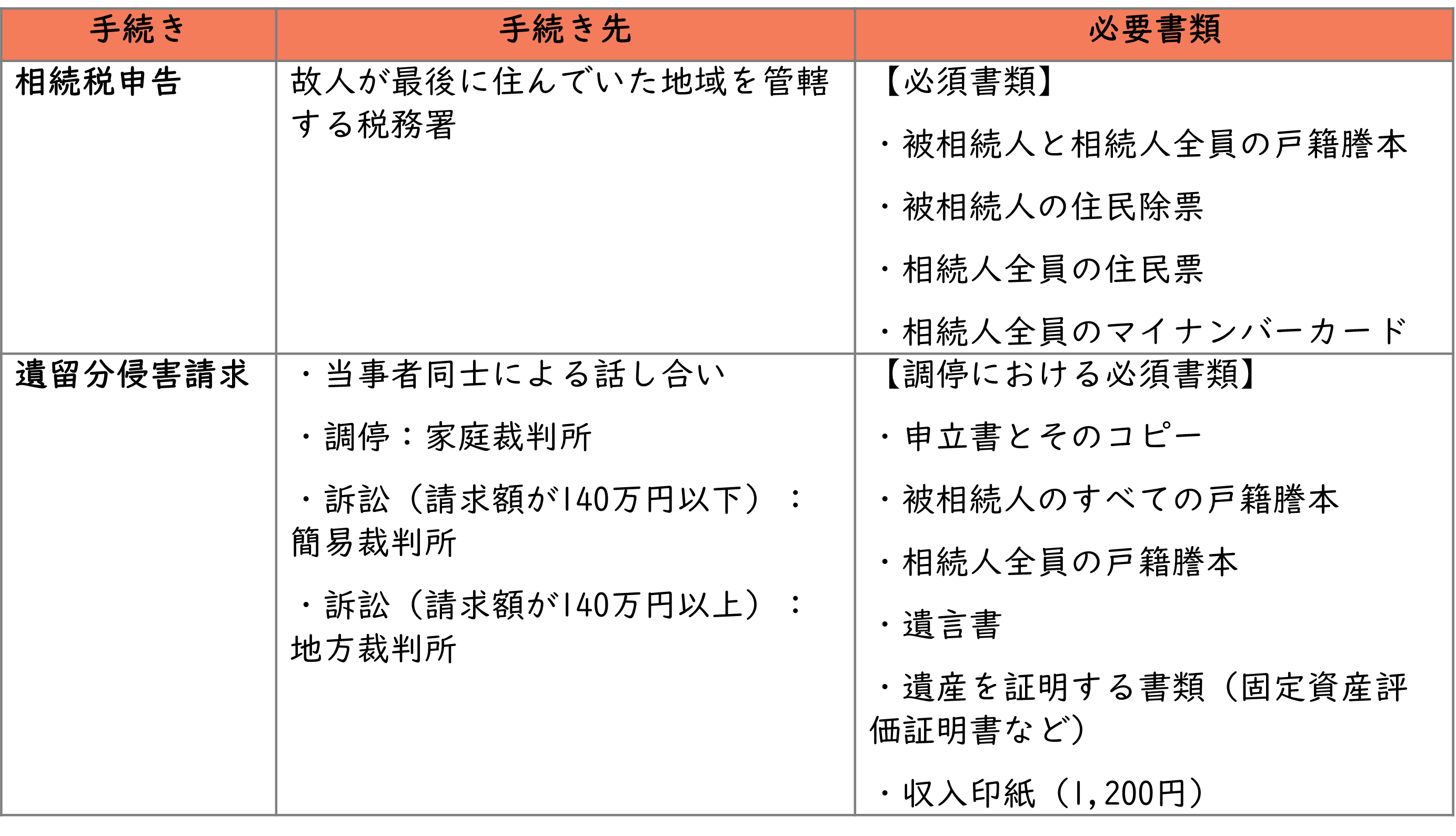

10~12か月以内に済ませる各種手続き

・相続税申告(10か月以内)

・遺留分侵害請求(12か月以内)

※遺留分を請求する場合のみ。

手続き先と必要書類について一覧表にまとめました。

2~5年以内に済ませる各種手続き

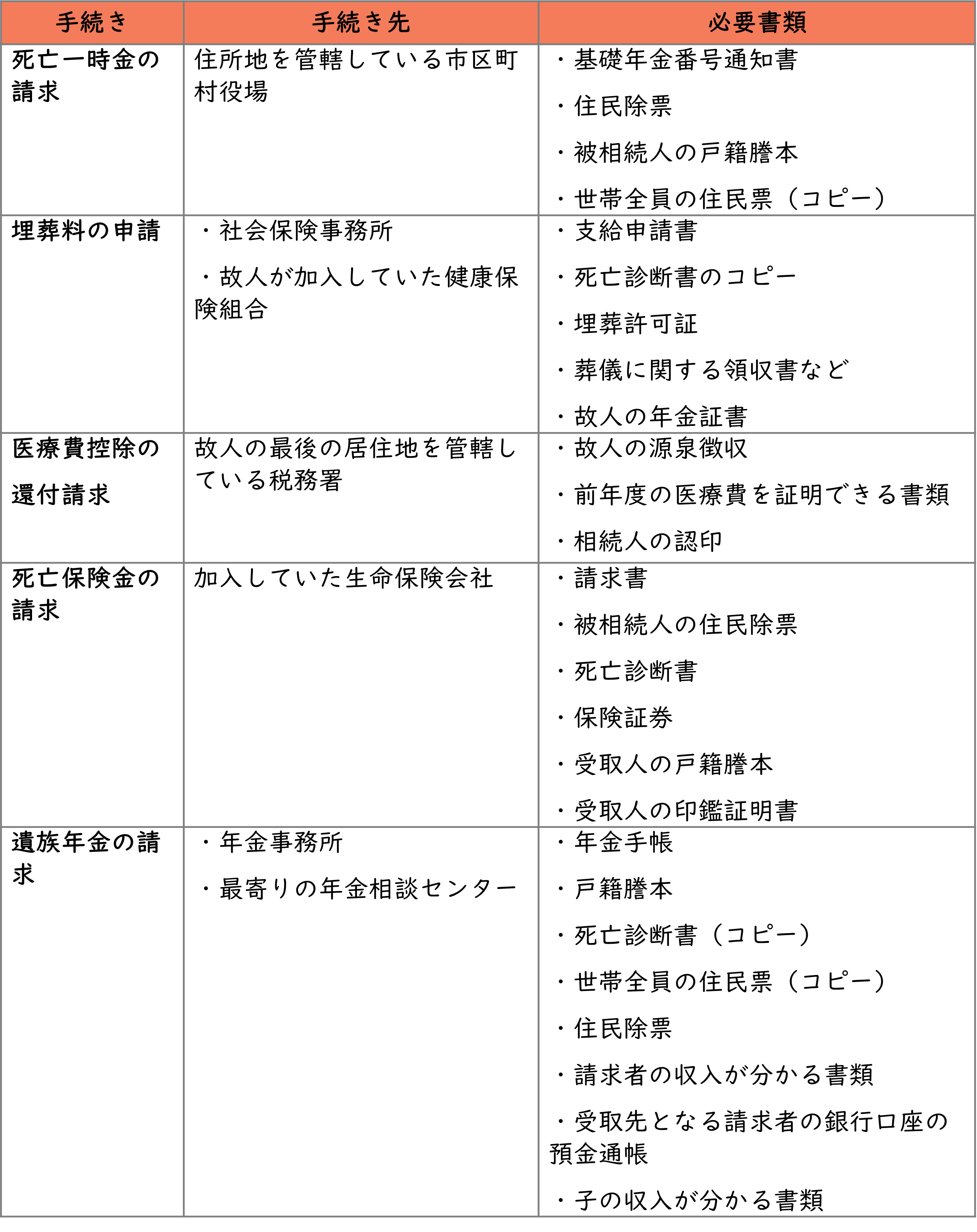

・死亡一時金の請求(2年以内)

※老齢基礎年金または障害基礎年金を受け取らずに故人が亡くなった場合に申請可。

・埋葬料の申請(2年以内)

・医療費控除の還付請求(2年以内)

・死亡保険金の請求(3年以内)

・遺族年金の請求(5年以内)

手続き先と必要書類について一覧表にまとめました。

トラブルが起きた時は専門家に相談しよう

遺産相続をめぐるトラブルはさまざまです。特に専門家に相談した方がよいケースについて、以下にご紹介します。

遺言書に不満がある

遺言書に不満を持っている、または他の相続人が遺言書に納得がいかないとしている場合は、相続人同士で解決することは難しいでしょう。遺言書にそって遺産を分割するのが原則であるうえ、それを変更するには法的手段を要するケースが多々あるからです。

例えば、法定相続人は民法が定めている遺留分によって、最低限の取り分を保障されています。遺留分は、遺言書によっても侵されることのない法定相続人の権利です。遺言書によって不公平な遺産の取り分を強いられて遺留分を主張する場合は、遺留分侵害額請求を起こします。遺留分侵害額請求については先ほど少し触れましたが、当事者同士で折り合いがつかなければ調停になり、それでもだめな場合は訴訟に発展します。ここまでくると自分1人では限界があり、専門家のサポートが必要となるでしょう。

相続人同士でトラブルが発生した

相続人同士の意見が合わなかったり、自分の有利になるように進めている相続人がいたりするなど遺産分割が難航している場合は、弁護士に相談するのが一番です。相続人同士の仲が悪化した時は、冷静に話し合うことが難しくなります。けれども、弁護士が介入することで、当事者が直接ぶつかる状況を避けられます。弁護士は第三者の立場から双方の言い分を聞き、調和を取りながら最善策の提案に尽力するでしょう。

相続税の計算がうまくいかない

相続税の計算は一般人でもできますが、シンプルなケースでない限り正確に計算することは至難の業です。特に相続する財産の種類が多く、不動産など複雑な計算を必要とするものがある場合は、その傾向が強いでしょう。

相続税の計算を間違えると、税務署から修正を求められるだけでなく、税務調査(税務署員が相続税の正誤について調べること)や追徴課税を課されるリスクが高まります。計算したが自信がない、または相続税の計算がうまく行かないという場合は、税理士に相談するのが得策です。

土地の相続が複雑で相続登記が難しい

相続登記とは、相続した不動産の名義を、新たに相続した人に変更する手続きのことです。土地の相続について特に問題がなければ手続きもスムーズにいきますが、例えば共同名義で相続されている不動産だったり、名義人が故人ではなく先代だったりした場合は、相続が複雑になる傾向にあります。そうすると、相続登記の前に相続人を全て確認し連絡を取らなければならず、多大な時間を費やす可能性が出てくるでしょう。連絡が取れたとしても、相続人同士で足並みがそろわず作業が進まないことも考えられます。土地の相続が複雑になる可能性がある場合は、司法書士に相談して早期解決を目指しましょう。

法定相続人以外に遺産を引き継ぐ人(受遺者)がいる

遺産相続のケースには、法定相続人以外の人が引き継ぐ場合があります。例えば、故人のパートナーは法定相続人とはみなされませんが、遺言書によって受遺者となった場合は、パートナーに遺産を分割しなければなりません。こうしたケースでは相続人と受遺者は交流がない場合が多く、中にはパートナーに対して快く思っていない相続人がいるケースも少なくありません。また、相続人の中に受遺者を交えて遺産分割を話し合うという状況に、とまどう人も出ることが考えられます。この場合は、遺産分割の話し合いが長引くことが予想されますので、専門家に相談するのがベストでしょう。