相続税と生前贈与の税率の違いとは。わかりやすく簡単に解説!

- 公開日:

- 更新日:

故人が財産を遺して亡くなると、その財産に対して税金が発生します。この税金が、相続税のことです。「莫大な相続税が発生して納めるのが大変だ」という嘆きは珍しいことではありませんが、引き継ぐ財産の種類や評価額によって税率が高くなります。その結果、相続人にとって相続税は大きな負担となってしまうのです。

節税対策にはいくつか方法はありますが、生前贈与もその一つ。ただし、相続税や生前贈与のルールは複雑で、一歩間違えると逆に相続税が増えてしまうリスクが高まる点には留意しましょう。

本記事では、相続税と生前贈与の税率の違いについて、わかりやすく解説します。加えて、節税につながる生前贈与のタイミングや注意点についても言及しますので、節税対策の参考にしてください。

相続税と生前贈与の税率の違い

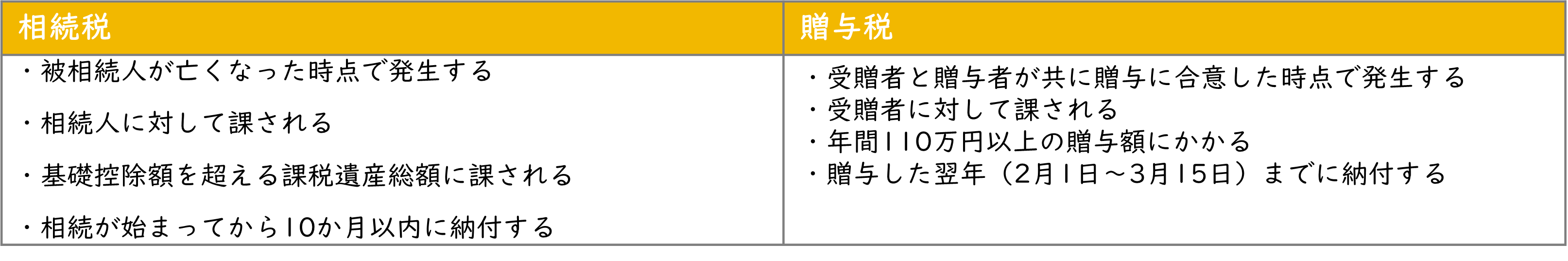

相続税と生前贈与にかかる税金は、異なります。相続税は、亡くなった人の財産に対してかかる税金です。財産の一部を生前に贈与すると、その財産に対して税金がかかります。この時にかかる税金は贈与税で、相続税と区別されています。

例えば、父が所有している土地を生前に贈与してもらった場合は、その土地に対して贈与税が発生します。もし父が亡くなった後にその土地を引き継ぐと、相続税が課せられます。相続税と贈与税の税率には違いがあるため、同じ土地でも引き継いだタイミングによって支払う税金は異なります。次から、相続税と生前贈与の税率の違いを見てみましょう。

相続税と税率

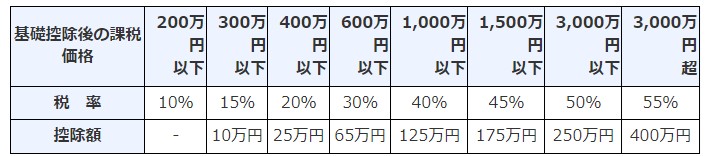

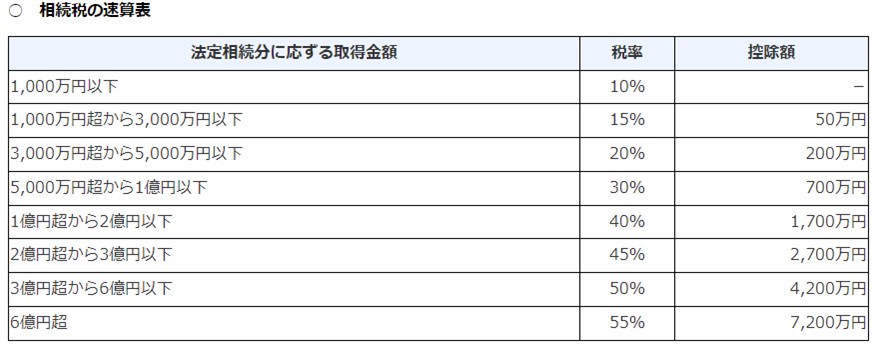

相続税の税率は、以下のように決められています。

・出典:『No.4155 相続税の税率』

相続税は、基本的に葬儀代や負債、基礎控除額(「3,000万円+(600万円×法定相続人の数)」)などを差し引いた財産額に税率をかけて計算します。

例えば、以下の条件で課税対象となる財産額を計算してみましょう。

・遺産総額:5,200万円

・相続人:1人

・葬式代:200万円

・基礎控除額:3,600万円

遺産総額から葬儀代と基礎控除額を差し引くと、1,400万円。ここに速算表の税率をかけると、160万円になりました。これが、相続税です。

1,400万円×15%-50万円=160万円

相続税の具体的な計算のやり方については以下の記事で説明していますので、そちらをご覧ください。

生前贈与の税率

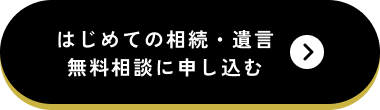

生前贈与にかかる税率は、以下のとおりです。

贈与税には年間110万円の控除額が設けられていて、以下の税率はこの基礎控除を除いた後の金額にかかります。

相続税と贈与税との違い

相続税と贈与税との違いについて、一覧表にまとめました。

相続税と贈与税はどちらが高い?

一般的に、贈与税の方が相続税よりも高いといわれています。確かに、贈与税の基礎控除額は相続税のそれよりも低いうえ、同じ1,000万円でもかかる税率は高めです。けれども、贈与税が相続税よりも高くなるのはケース・バイ・ケースです。

例えば、5,000万円の自宅を父から相続した場合と、生前贈与された場合にかかる税金をそれぞれ計算してみましょう(わかりやすさを優先して、計算を極力シンプルにしました)。

①相続税

・課税遺産総額:5,000万円-3,600万円=1,400万円

・相続税の計算:1,400万円×15%-50万円=160万円

②贈与税

・基礎控除額後の金額:5,000万円-110万円=4,890万円

・贈与税の計算:4,890万円×55%-400万円=2,289.5万円

このケースでは、贈与税の方が相続税より高くなることがわかりました。

相続税と比べて控除額が低いものの、贈与税の控除額には毎年110万円の控除を受けられる特徴があります。加えて控除額は受贈者1人あたりに対する額であるため、子や孫が多い分年間の控除額は大きくなります。

例えば、預貯金8,000万円を子供4人で相続した場合の相続税は、260万円です。

・課税遺産総額:8,000万円-5,400万円=2,600万円

・相続税の計算(1人あたり):650万円×10%=65万円

・相続税の合計:65万円×4人=260万円

預貯金から毎年1人あたり100万円ずつ贈与しそれを20年間続けると、トータルで1人あたり2,000万円を贈与することになります。毎年控除額を下回るため、贈与税は発生しません。また、相続時に他の財産がなく基礎控除額を下回れば、相続税もゼロ円です。

このように、贈与税が相続税よりも高くなるかどうかは、個々のケースによって異なります。節税対策に贈与税や相続税の利用を考えている場合は、専門家にシミュレーションしてもらうのが得策でしょう。

生前贈与を活用した相続税対策

生前贈与を相続税対策につなげるには、自分のケースに合った税制特例を選ぶことがポイントです。どのような制度があるのか以下にご紹介します。

暦年贈与を利用する

暦年贈与は生前贈与で最もよく知られている制度で、控除額は年間110万円です。暦年贈与の控除額は他の制度に比べると少額なものの、毎年使い続けることで年々節税効果が高まっていきます。

例えば、所有している財産から毎年100万円を子に贈与し、それを10年間続けたとします。毎年贈与税はかかりませんので、合計1,000万円を非課税で子に渡すことができます。

また、贈与する期間は特に設けられていませんので、長期に渡って贈与を続けることも可能です。ただし、亡くなる前の7年以内に贈与した分は、相続税に加算される点には留意しましょう※。

※2024年1月1日より3年以内から7年以内に変更されました。厳密に言いますと、毎年の控除に加えて、延長した分の4年間には、総額100万円までの非課税枠が設定されています。

相続時精算課税制度を利用する

相続時精査課税制度とは、生前贈与した財産を相続時に加算して、相続税を計算する制度のことです。相続時精査課税制度の控除額は、2,500万円+年間110万円。贈与した財産の価額が控除額以下であれば、贈与税はゼロです(控除額を上回る場合は、差額分に贈与税がかかります)。相続時精査課税制度を利用した財産は相続財産に加算されますが、課税遺産総額が基礎控除額よりも低額であれば、相続税はかかりません。

教育資金を一括贈与する

生前贈与には、教育資金の贈与を目的とした非課税枠が設けられています。この制度が教育資金の一括贈与(正式には、「教育資金の一括贈与に係る贈与税非課税措置」)で、利用すると受贈者1人あたり1,500万円までが非課税となります。

教育資金の一括贈与を利用できるのは、

・受贈者の直系尊属(父母や祖父母など)

・30歳未満の受贈者

・教育資金口座を開設できる受贈者

といった要件を満たした場合です。

教育資金の一括贈与のうち、教育資金として使い切れずに残ってしまった場合は、その残額に相続税がかかります。なお、教育資金一括贈与の適用期間は2026年3月31日までです。

配偶者居住権を利用する

配偶者居住権とは、被相続人が所有していた自宅に配偶者が居住できる権利のことです。2020年4月1日より始まった同制度では、自宅の建物を「居住権」と「所有権」に分けて、配偶者はこの居住権を相続し、所有権は、子などが所有できるようになりました。

配偶者居住権には相続税がかかりますが、配偶者が亡くなるとともに消滅します。配偶者が亡くなった時点で非課税となるため、次の相続では相続税が発生しません。

例えば、父Aが所有する自宅(評価額5,000万円)に父Aと母B、子Cの3人が住んでいたとしましょう。父Aが亡くなり、母Bは居住権(2,000万円)を、子Cは所有権(3,000万円)をそれぞれ相続しました。数年後に母Bが亡くなり居住権も消滅したため、居住権における相続税は発生しません。また、所有権は父Aが亡くなった時に相続しているため、所有権にも相続税がかかることはありません。

配偶者居住権は建物に対する優遇制度ですが、宅地の評価額を控除する小規模宅地等の特例との併用が可能です。小規模宅地等の特例を利用するには要件を満たす必要がありますが、両制度を使うことによって大きな節税が期待できるでしょう。

結婚・子育て資金一括贈与を利用する

結婚・子育て資金一括贈与は、結婚や出産、子育てなどのライフイベントに必要なお金に対して、1人あたり1,000万円+年間110万円までが非課税となる制度のことです。

同制度を利用するには、以下の要件を満たす必要があります。

・18~50歳未満の受贈者

・受贈者の直系尊属(父母や祖父母など)

・結婚・子育て資金口座を開設できる受贈者

結婚・子育て資金一括贈与は、暦年贈与との併用が可能なうえ、「生前贈与の7年内加算」の対象外です(ただし、制度が適用されている期間中に贈与者が亡くなった場合は相続税の課税対象となります)。同制度の適用期間は、2025年3月31日までです。

生前贈与をするタイミング

生前贈与を節税につなげるには、タイミングが重要です。その理由は、毎年控除額が設定されていて、かつライフイベントに合わせた一括贈与ができるという特徴を利用することによって節税効果が期待できるからです。生前贈与をするのにベストなタイミングについて見てみましょう。

健康で先があるうちに始める

生前贈与は、毎年110万円までが非課税です。1年では110万円と少額ですが、10年間では1,100万円にまで金額が増えます(ただし、生前贈与の7年内加算には注意しましょう)。生前贈与を節税に活用するなら、贈与者が健康で年齢的に若い時にスタートするのが一番です。子育てが一段落し、普段の生活に余裕ができたら、生前贈与を始めるかどうかを考えるとよいでしょう。

贈与できる子や孫が多い

生前贈与の控除額は、年間のトータルではなく受贈者1人あたり年間110万円です。受贈者が1人であれば毎年110万円ですが、3人いる場合は年間330万円まで非課税枠は拡大します。贈与できる子や孫が多ければ多いほど財産を贈与に充てることができ、節税効果も高くなるでしょう。

将来まとまったお金の必要性を感じた

大学や結婚など、子や孫にまとまったお金がかかる必要性を感じたときも、生前贈与のタイミングと言えます。生前贈与には、教育費や結婚資金などを非課税で贈与できる制度があります。非課税枠には限度がありますが、お金を使う用途がはっきりしているのであれば、該当する制度を利用した贈与を検討するとよいでしょう。

所有している不動産に収益性がある

賃貸マンションから毎月家賃収入を得ているなど、収益性のある不動産を所有している場合は、生前贈与を検討しましょう。家賃収入が積み重なると財産となり、将来相続税が大きくなる可能性が考えられるからです。

不動産のような高額な財産を生前贈与する場合は、相続時精算課税制度を利用しましょう。この制度は、贈与する財産にかかる税金を相続時に精算するものです。また、贈与する財産が2,500万円+年間110万円以下であれば、贈与税はかかりません。

例えば、評価額1,000万円の不動産を生前贈与する場合、基礎控除額よりも低いため無税で贈与できます。そして、贈与者が亡くなった時に1,000万円を相続財産に加算して相続税を計算しますが、もし、生前贈与の不動産を加算しても、課税遺産総額が相続税の基礎控除額を下回る場合の相続税はゼロ円です。

相続時精算課税制度については、別記事にて詳しくまとめてありますので、ご参考ください。

生前贈与の注意点

生前贈与を利用する際は、以下の点に注意しましょう。

・「◯◯万円を◯年かけて贈与する」などと事前に決めない

・贈与をしたら贈与計画書を作る

・名義預金は避ける

・老後の生活保障を考慮する

「◯◯万円を◯年かけて贈与する」などと事前に決めない

贈与税を利用して毎年お金を贈与する際に注意するのは、そのやり方です。例えば、「110万円を超えないように必要に応じて贈与した」のであれば問題ありませんが、「毎年100万円ずつ12年間かけて1,200万円贈与する」というふうに、最初に取り決めをした贈与には、相続税が発生します。なぜなら、それは定期贈与とみなされてしまうからです。

もし定期贈与とみなされた場合は、贈与するつもりの総額に対して贈与税が課せられます。定期贈与を避けるには、贈与する金額や時期を変えるなど定期贈与とみなされないようにすることですが、次にご紹介する「贈与契約書」を作成することも有効です。

贈与をしたら贈与契約書を作る

贈与契約書は、その年に贈与したことを証明する書類です。その都度贈与があったことを証明できれば、定期贈与を疑われることもありませんし、次にご紹介する名義預金とみなされることも避けられるでしょう。

名義預金は避ける

名義預金とは、贈与者が生前に受贈者に伝えずに受贈者名義の口座を作り、そこにお金を入れることを言います。わが子を思う一心で受贈者名義の口座を作る人も少なくありませんが、税務署は「税金逃れに子の名前で口座を開設したのではないか」という視点で見ています。名義預金は相続税の課税対象となりますので注意が必要です。

名義預金はできるだけ避けましょう。どうしても子供の名前で口座を開設したい場合は、子供本人に口座を開設してもらいます。加えて、常にお金の流れを明確にしましょう。具体的には、贈与契約書を作成して誰にどのような目的で贈与したのかという記録を残します。

老後の生活保障を考慮する

相続財産を減らすために生前贈与ばかりに目が行くと、老後の生活についての配慮が薄くなってしまいます。人の死はいつ来るか分かりません。「あと10年くらいだろうな」と思っていても、その先に20年も人生があったということもあるでしょう。生前贈与を考える時は、ご自身の老後の生活保障についても考慮に入れる必要があります。

具体的には、毎月必要な生活費や、大病をした時にかかる医療費、さらに介護施設に入居する際の一時金などの資金を確保しておくことが大切です。

老後の生活保障や生前贈与、相続を考慮した適切な財産分配は、個々の事情によって異なります。財産配分を1人ですることに限界を感じたら、専門家に相談して具体的なシミュレーションをしてもらうとよいでしょう。

相続税や相続手続きのご相談は信託相続先生へ!

如何でしたでしょうか。「わかりやすく、簡単に」をテーマに、相続税と贈与税の税率の違いについて解説させて頂きました。

相続税などに関する情報は、インターネット上で幾らでも調べることが出来ます。ただ、情報を正確に理解し、適正かつより良い形で組み合わせ、利用出来るかというと、中々ハードルが高いというのが実際のところかもしれません。現に、沢山いる税理士の中で、相続税に関わる業務に長けた税理士は、全体で見れば少数です。

相続というのは人生で何度も経験するものではなく、多額の財産移動を伴うものですから、後悔することのないよう、専門家に依頼されることもご検討下さい。

最後に、私たち信託相続先生の相続関連サービスをご案内させて頂きます。初回無料相談が可能ですので、お気軽にご相談下さい。

相続税に精通した税理士が、概算相続税を無料試算

信託相続先生では、相続税の概算試算を、相続税に精通した税理士が無料で提供しています。相続税申告が必要か否かを知りたい、相続税支払額の規模感を知りたい等、お気軽にご利用頂けます。

税理士と司法書士のタッグで、相続手続きをワンストップ!

信託相続先生では、税理士と司法書士が相続手続きをまとめてサポートが可能です。

税理士と司法書士が資料を共有の上、手続きを進めることが出来ますので、相続税申告で税理士に、相続登記や金融機関手続きで司法書士にといった、二度手間となることなく、相続手続きをスムーズに進めることが可能です。

財産活用も含めた総合的な相続対策サービス!

信託相続先生なら、二次相続を踏まえた遺産分割案や相続対策案を、法務面・税務面だけでなく、財産活用の視点も含めた、総合的なスキームとしてご提案可能です。相続税対策による「減らす」と、財産活用による「増やす」を併せた、最適なプランニングのご相談を承ります。

特に、不動産の有効活用は、不動産に関連する士業の連携によるプロの知恵と知見とオーナーの要望を組み合わせた総合サービスです。信託相続先生では、オーナーの状況にマッチした提案が出来るサービスを提供いたします。

相続だけでなく、家族信託や後見も!

信託相続先生なら、高年齢者の資産凍結対策も含めた相続対策提案が可能です。

相続対策に気を取られて忘れがちとなるのが、認知症や事故、病気等に伴う資産凍結問題です。資産が凍結してしまえば、相続税対策の実行が中途で終わってしまったり、生活に支障を及ぼしたりと大きな問題となり得ますので、相続だけでなく、資産凍結対策も重要となります。

また、頼りになる身寄りがいない世帯が大変増えています。見守りサービス、財産管理サービス、任意後見契約、遺言、死後事務委任サービス等を若いうちから行っておくことで、安心・安全な生涯生活サービスを享受出来ます。こうしたご相談も承っておりますので、お気軽にご相談下さい。