相続税は財産額いくらまで無税?わかりやすく簡単に解説!

- 公開日:

- 更新日:

「遺産を相続したら必ず相続税がかかる」と思っている方も多いのではないのでしょうか。確かに相続税は、故人の財産に課せられる税金ですが、中には無税になるケースもあります。無税になる理由の一つとして考えられるのは、相続する財産額が基礎控除額よりも少ない場合。また、相続税には各種税制特例があり、それを利用することによっても結果的に無税になるケースもあります。つまり、相続税が無税になるかどうかは、ケース・バイ・ケースということです。

「自分のケースは無税になるのだろうか」「どうしたら相続税をできるだけゼロに近づけられるのだろうか」「節税のために今からできることは何か」など、相続税対策に関する疑問は尽きないでしょう。

そこで本記事では、相続税の基本情報とともに、無税になるケースについてわかりやすく解説します。

相続税について知ろう

相続税とはその名のとおり、相続する財産にかかる税金のことです。ただし、相続税の計算は単に相続した財産に税率をかけるものではありません。相続税の仕組みについて見てみましょう。

相続税の仕組み

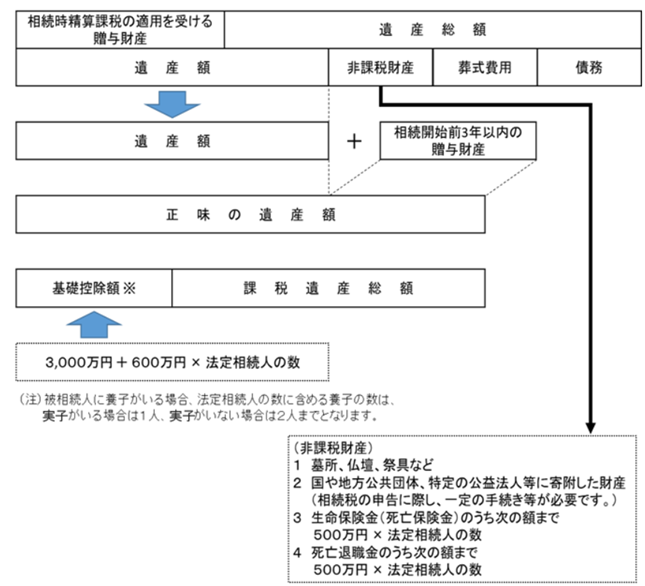

故人から相続した財産の中には、プラスになるものとマイナスになるものとがあります。また、課税の対象になるものと非課税の対象になるものもあり、思ったよりも複雑です。

プラスに加算できるものは足して、マイナスに区分されるものは差し引くというふうにして、算出されたものが「課税価格」です。相続税の仕組みで言えばいわゆる土台の部分。ここから相続税の計算が始まります。

・出典:『No.4155?相続税の税率』

上の図でいうと、課税価格は「正味の遺産額」にあたります。そこから基礎控除額を差し引きますが、相続税が無税になるのは、基礎控除額までです。課税遺産総額が基礎控除額以下であれば相続税は発生しません。逆に課税遺産総額が基礎控除額以上になると、その差額分に相続税がかかります。

法定相続人と法定相続分について

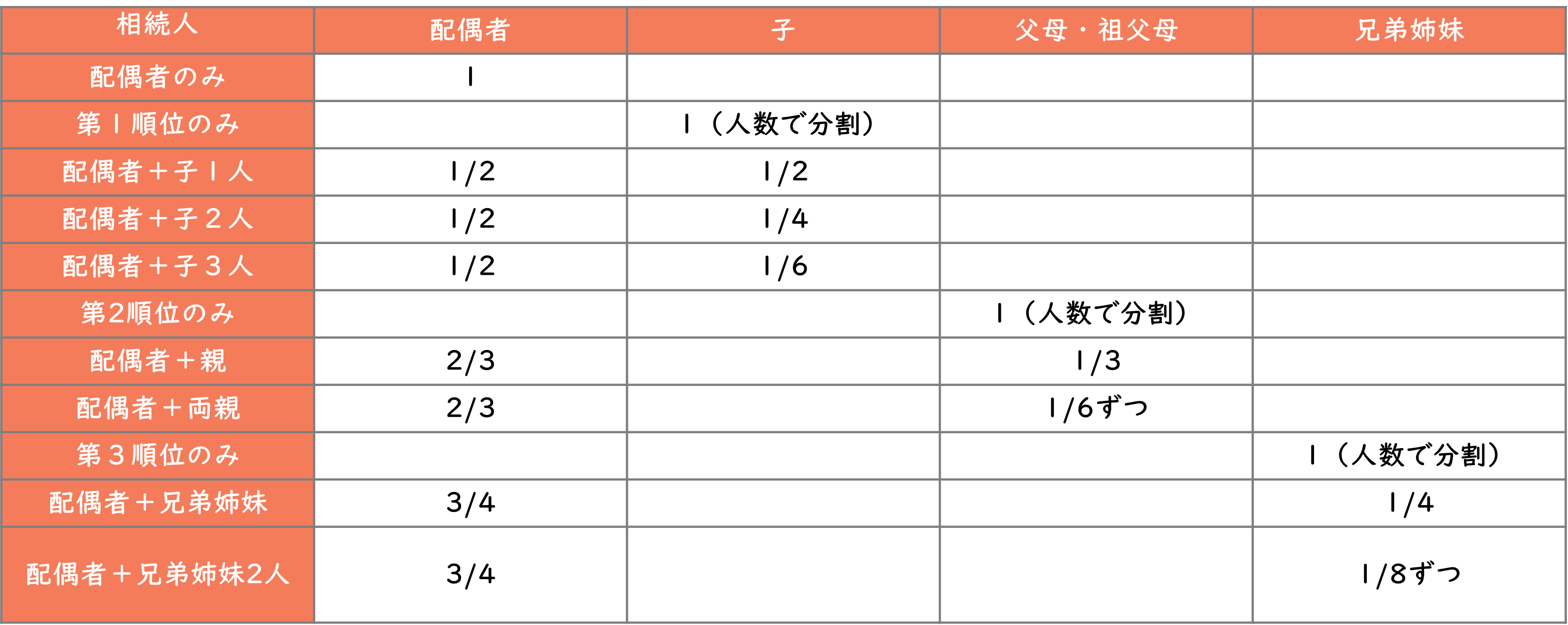

相続税の金額に影響するのが、法定相続人と法定相続分です。法定相続人とは、法律で定められている相続人のことで、「配偶者」と「血族」がそれに該当します。

法定相続分とは簡単に言うと、法定相続人が受け取る遺産の割合のことです。法定相続分は、法定相続人の数と続柄によって異なります。配偶者がいる場合の法定相続分について、一覧表にまとめました。

相続税の計算の概要

相続税は課税価格を合計し、そこから基礎控除額を差し引いた差額(課税遺産総額)にかかります。

相続税の基礎控除額は、「3,000万円+(600万円×法定相続人の数)」の算式を使って計算します。例えば、課税価格が1億2,000万円でそれを5人の法定相続人で分割する場合の課税遺産総額は、以下のとおりです。

1億2,000万円-6,000万円=6,000万円

課税遺産総額は6,000万円と算出されました。ここに相続税がかかります。

課税遺産総額を計算した後の手順は以下のとおりです。

①各法定相続人の相続分を計算する

②①の税額を計算し、合計する

③法定相続人が個々に納める相続税額を計算する

具体的な事例を挙げた計算方法は、下記の記事にまとめましたのでご参考ください。

相続税が無税になるケースとは

相続税が無税になるケースとは、もともと相続する財産がごくわずかか、またはプラスの財産よりもマイナスの財産の方が大きい場合です(ただし、相続する財産によっては相続人に相続税が発生することがあります)。

「相続税はいくらから無税になるのか」という一つの目安として挙げられるのが、基礎控除額です。先ほども説明しましたが、基礎控除額を超えたかどうかで相続税発生の有無が決まります。基礎控除については、次章でもう少し詳しく説明します。

控除後相続税が無税になるケース

控除を利用して相続税が無税になるケースには、以下のものが挙げられます。

・基礎控除額よりも低いケース

・配偶者控除を適用したケース

・未成年者控除を適用したケース

・障害者控除を適用したケース

基礎控除額よりも低いケース

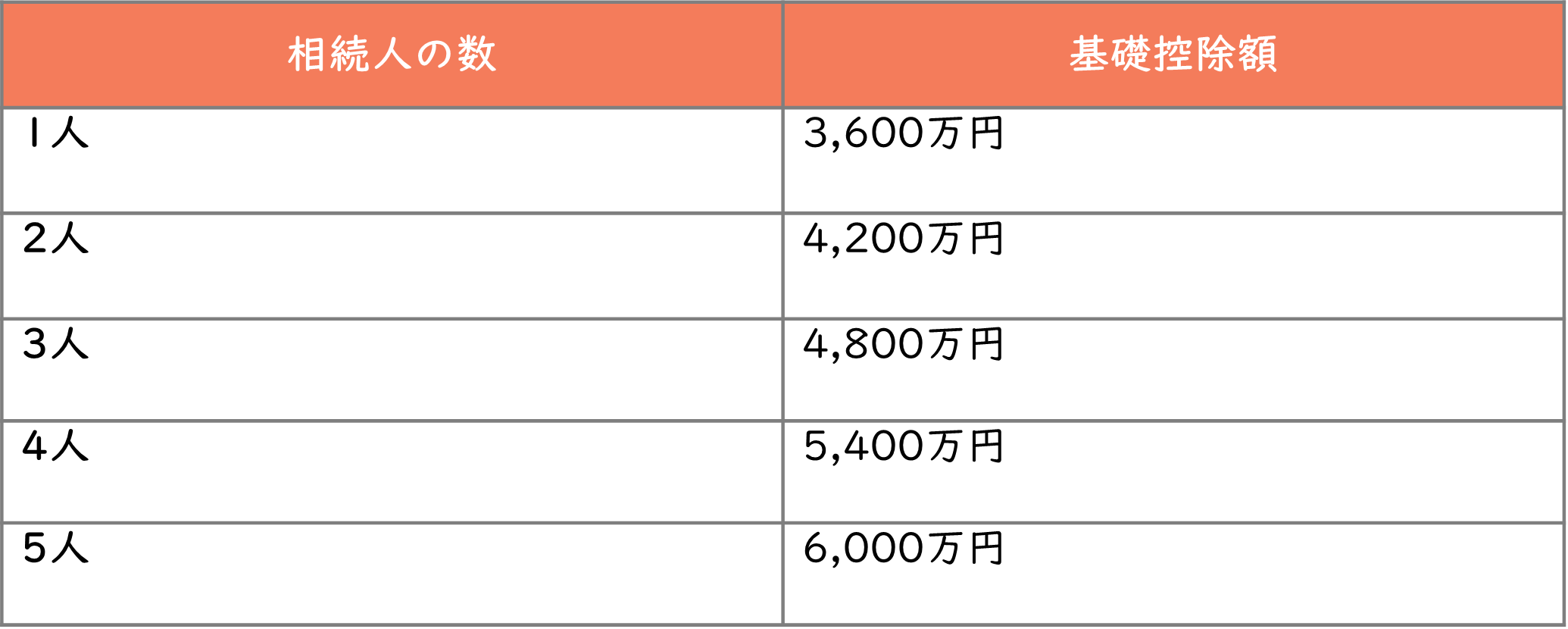

・基礎控除の算式:3,000万円+(600万円×法定相続人の数)

1人で遺産相続をする場合は、3,600万円までが無税です。

課税遺産総額が基礎控除額よりも少ない場合は、相続税は発生しません。例えば、課税価格が2,000万円の遺産を法定相続人が一人で引き継ぐ場合を計算してみましょう。

2,000万円-3,600万円=-400万円

この場合は、課税遺産総額が基礎控除額を下回るため、相続税は無税です。

基礎控除額は、相続人の数によって変わります。

基礎控除額は、法定相続人の数が多ければ多いほど高くなり、無税になる最低ラインも上がります。

配偶者控除を適用したケース

配偶者控除とは、財産を引き継ぐ配偶者に対する優遇措置です。配偶者が相続した財産が以下のようになった場合は、無税になります。

・配偶者の財産額<1億6,000万円

・配偶者の財産額<配偶者の法定相続分

相続人が配偶者のみであれば、法定相続分は10割。つまり、相続した全ての財産に対して税金がかからないうえ、相続税はゼロ円です。

未成年者控除を適用したケース

未成年控除とは、相続人が未成年の場合に適用される制度です。

・計算式:10万円×(18歳-相続時の年齢)

例えば、母Aが亡くなり6,000万円の遺産を3人の子供(子B、子C、子D)で分割するとしましょう。この場合の相続税は120万円で、1人あたり40万円を負担することになりました。3人の子供のうち子Dは15歳の未成年者です。子Dは未成年のため未成年者控除を利用しましたが、その際の控除額は50万円。

10万円×3歳=30万円

未成年者である子Dには、相続税はかかりません。

障害者控除を適用したケース

障害者控除とは、障害を持つ85歳未満の相続者(「一般障害者」または「特別障害者」)を対象にした制度です。

・計算式:(85歳-相続した時点での年齢)×10万円(特別障害者は20万円)

例えば、9,000万円の遺産を35歳の兄と30歳の弟(障害者)で相続するとします。

この場合の相続税総額は620万円で、1人あたり310万円を納めることになりました。一般障害者である弟には、障害者控除が適用されます。

・控除額の計算:(85歳-30歳)×10万円=550万円

弟の相続税は310万円ですので、差し引きゼロ円となります。控除して余った分は、扶養義務者である兄の相続税控除に利用します。

・余った控除額:550万円-310万円=240万円

・兄の相続税額:310万円-240万円=70万円

兄の相続税も、70万円に減額されました。

無税でも相続税申告は必要?

たとえ相続税がゼロ円でも相続税申告が必要な場合があります。それは、申告を必須としている税制特例を利用した時です。相続税申告は、相続税が発生した時のみにする手続きではない点に留意しましょう。ここでは相続税申告の意味から注意点まで解説します。

相続税申告とは

相続税申告とは、相続によって生じた相続税を計算し、それを税務署に申告する制度のことです。相続税申告には期限があり、相続開始から10か月以内に、被相続人が住んでいた地域を管轄する税務署にて手続きを行う必要があります。

申請に必要な書類は以下のとおりです。

・被相続人が誕生してから亡くなるまでの全ての戸籍謄本

・被相続人の戸籍の附票

・被相続人の住民票の除票

・相続人(全員)の戸籍謄本

・相続人(全員)の住民票

・相続人(全員)の印鑑証明書

・相続人(全員)の身元を確認できる書類

・相続人(全員)のマイナンバーカード

・相続人の戸籍の附票

・遺言書または遺産分割協議書(コピー)

利用する税制特例によって追加書類が必要です。詳しくは、国税庁が公開しているこちらの資料をご参考ください。

相続税が発生する場合は必ず申告する

相続税の支払いが発生する場合は、申告が必要です。相続税が発生するケースには、以下のものが考えられます。

・課税遺産総額の方が基礎控除額よりも大きい

・税制特例や非課税枠を利用しても、課税遺産総額が基礎控除額を上回る

無税でも申告が必要なケース

無税でも申告が必要なのは、以下の税制特例を用いた時です。

・相続税の配偶者控除

・小規模宅地等の特例

・農地の納税猶予の特例

これらの税制特例は、相続税申告を前提としています。控除後無税になったとしても、忘れずに手続きを済ませましょう。

相続税申告の主な流れ

相続税申告の流れは、「申告の準備に入る前に済ませておくこと」と、「申告の準備に必要なこと」の2つに大きく分けられます。相続税申告書の準備に入る前に済ませておきたい作業は、以下のとおりです。

①遺言書の有無を確認する

②相続人を確定する

③財産調査(負債も含む)を実施する

④準確定申告(被相続人に代わって確定申告をすること)をする

⑤遺産分割協議で相続人と遺産分割について話し合いをする

⑥遺産分割をして遺産分割協議書を作成する

⑦相続税を計算する

以上の作業を済ませたら、次に申告の準備をしましょう。

⑧必要書類を集める

⑨相続税申告書を作成する(e-Taxまたは郵送でも可)

⑩被相続人の居住地を管轄している税務署に提出する

⑪⑩の時に相続税も納付する

相続税申告で気をつけること

相続税申告には、10か月間という期限があります。期間中は相続に関するさまざまな手続きが発生しますので、やることを整理し、計画的に相続税申告を進めましょう。申告期限を過ぎると、追徴課税が発生しますので注意が必要です。

また、提出する前に、相続税申告の内容に記入漏れやミスがないかどうかを確認しましょう。相続税申告申請後、税務署は申請内容に間違いがないかどうかを精査します。もし修正する箇所があった場合は、修正申告や追徴課税を課されることがあります。

相続税をできるだけ減らすには

相続税をできるだけ減らすには、先ほどご紹介したとおり、各種税制特例を利用することです。相続税を一定額控除することで納める税金が減額されたり、場合によっては無税になったりします。その他の方法として、以下4つのポイントが挙げられます。

・生前贈与を利用する

・課税価格を減らす

・基礎控除を増やす

・財産を減らす

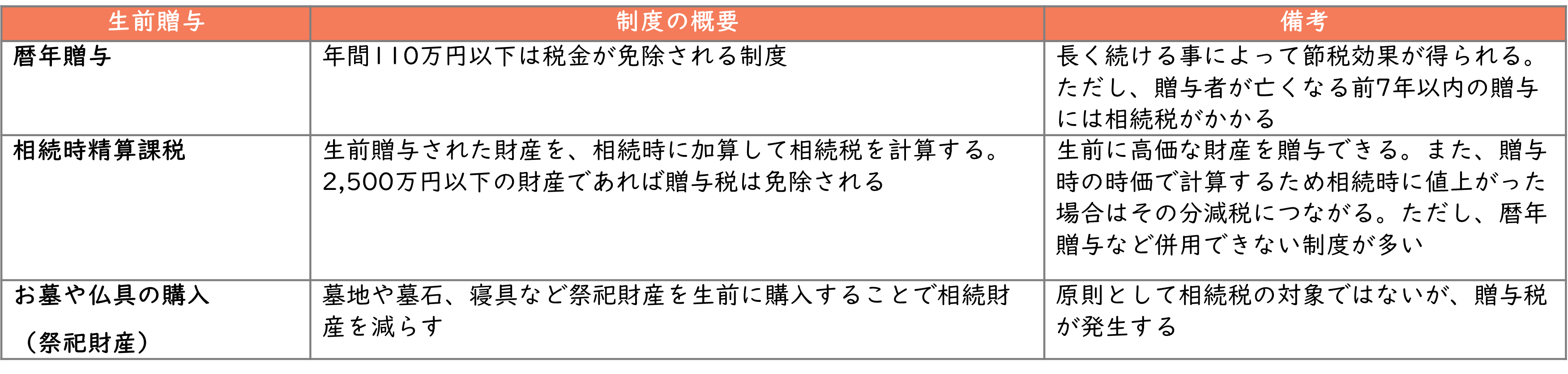

生前贈与を利用する

生前贈与には、生前に財産を受贈者に贈与することによって相続税を減らす効果があります。注意するのは、生前贈与のやり方次第では、贈与税が発生することです。贈与税は相続税よりも基礎控除額が少ないうえ、低い金額に高い税率がかかります。節税を考えるなら、相続税だけでなく贈与税についても考慮する必要があるでしょう。

相続税の減税につながる主な生前贈与は以下のとおりです。

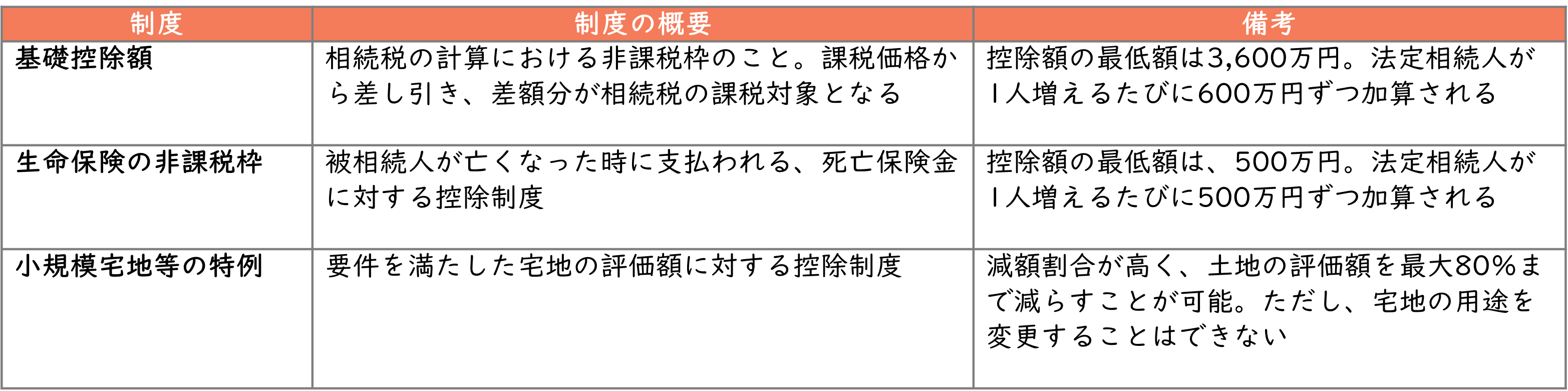

課税価格を減らす

課税価格を減らすことで基礎控除額との差額が小さくなり、節税につながります。課税価格を減らすには、財産の評価を下げる税制特例や非課税枠などを用います。主なものを以下にまとめました。

基礎控除を増やす

相続税は、課税価格から基礎控除額を差し引いた金額に税率をかけて計算します。基礎控除が増えれば差し引く金額も増え、その分節税につながります。

基礎控除を増やす方法として、養子縁組をして相続人を増やすことが挙げられます。基礎控除額は、法定相続人が1人増えると600万円加算されますので、1人増えただけでも大きな違いがあります。ただし、養子を相続人にするには制限があり、実子がいる場合は1人までで、実子がいない場合は2人までと決められています。

財産を減らす

当たり前のことですが、引き継ぐ財産を減らすことによって発生する相続税は少なくなります。この特徴を活用した節税に取り組んでみてはいかがでしょうか。財産を減らす方法の一つに、賃貸マンションの経営が挙げられます。賃貸マンションの建設や購入にはまとまったお金が必要ですし、費用の一部を財産でカバーすることによって財産を大きく減らせるでしょう。

また、賃貸不動産は土地評価額を下げやすいことから、課税価格を減らすという点においても節税効果が期待できます。相続税の計算において賃貸マンションは「貸家建付地」に区分されますが、貸家建付地は「自由地」よりも土地の評価が低く設定されています。節税対策で不動産を購入するのであれば、住居よりも賃貸を選ぶのが無難です。

マンション経営がマイナスになると負の遺産となり節税効果も薄れてしまいます。マンションの建設とともに、マンション経営についても計画を立てることが望ましいでしょう。

財産を減らすもう一つの方法として、公益団体などへの遺産の寄附が挙げられます。財産の一部を寄附金にすることで財産を減らせますし、寄附金は相続税の対象外です。相続税を計算する際は、寄附金は加算されません。

寄附金の特例を受けるには、相続(または遺贈)によって引き継いだ財産を、相続税の申告期間中に公益団体などに寄附することが要件とされています。要件を満たさない寄附は相続税の課税対象となる点に注意する必要はありますが、節税に加えて社会貢献できる点にメリットのある方法と言えるでしょう。

相続税や相続手続きのご相談は信託相続先生へ!

如何でしたでしょうか。「わかりやすく、簡単に」をテーマに、「相続税は財産額いくらまでが無税か」について解説させて頂きました。

相続税に関する情報は、インターネット上で幾らでも調べることが出来ます。ただ、情報を正確に理解し、適正かつより良い形で組み合わせ、利用出来るかというと、中々ハードルが高いというのが実際のところかもしれません。現に、沢山いる税理士の中で、相続税に関わる業務に長けた税理士は、全体で見れば少数です。

相続というのは人生で何度も経験するものではなく、多額の財産移動を伴うものですから、後悔することのないよう、専門家に依頼されることもご検討下さい。

最後に、私たち信託相続先生の相続関連サービスをご案内させて頂きます。初回無料相談が可能ですので、お気軽にご相談下さい。

相続税に精通した税理士が、概算相続税を無料試算

信託相続先生では、相続税の概算試算を、相続税に精通した税理士が無料で提供しています。相続税申告が必要か否かを知りたい、相続税支払額の規模感を知りたい等、お気軽にご利用頂けます。

税理士と司法書士のタッグで、相続手続きをワンストップ!

信託相続先生では、税理士と司法書士が相続手続きをまとめてサポートが可能です。

税理士と司法書士が資料を共有の上、手続きを進めることが出来ますので、相続税申告で税理士に、相続登記や金融機関手続きで司法書士にといった、二度手間となることなく、相続手続きをスムーズに進めることが可能です。

財産活用も含めた総合的な相続対策サービス!

信託相続先生なら、二次相続を踏まえた遺産分割案や相続対策案を、法務面・税務面だけでなく、財産活用の視点も含めた、総合的なスキームとしてご提案可能です。相続税対策による「減らす」と、財産活用による「増やす」を併せた、最適なプランニングのご相談を承ります。

特に、不動産の有効活用は、不動産に関連する士業の連携によるプロの知恵と知見とオーナーの要望を組み合わせた総合サービスです。信託相続先生では、オーナーの状況にマッチした提案が出来るサービスを提供いたします。

相続だけでなく、家族信託や後見も!

信託相続先生なら、高年齢者の資産凍結対策も含めた相続対策提案が可能です。

相続対策に気を取られて忘れがちとなるのが、認知症や事故、病気等に伴う資産凍結問題です。資産が凍結してしまえば、相続税対策の実行が中途で終わってしまったり、生活に支障を及ぼしたりと大きな問題となり得ますので、相続だけでなく、資産凍結対策も重要となります。

また、頼りになる身寄りがいない世帯が大変増えています。見守りサービス、財産管理サービス、任意後見契約、遺言、死後事務委任サービス等を若いうちから行っておくことで、安心・安全な生涯生活サービスを享受出来ます。こうしたご相談も承っておりますので、お気軽にご相談下さい。