自分でやる!相続登記の手続き方法を解説!

- 公開日:

- 更新日:

相続した財産の中に不動産がある場合は相続登記が必要

相続登記とは、相続した不動産の名義を変更する手続きのことです。この手続きは不動産の新たな所有者になった人を対象としていますが、「自分でやれるだろうか」と気になっている人も多いのではないでしょうか。相続登記の手続き自体は難しくはありません。けれども、相続の内容が複雑な場合は、取り寄せる書類や確認事項が増えたり、1人で判断しにくいことが起こったりするなど、手続きの準備段階で手間取ることが考えられます。そこで本記事では、相続登記を自分でできるケースをご紹介するとともに、自分でする際の手続きの流れについても分かりやすく解説します。

相続登記を自分でやることができるケース

相続が以下のケースに該当する場合は、相続登記を自分でやることができるケースと言えます。

・相続人が少なくトラブルがほとんどない

・相続登記の準備をするのに十分な時間がある

・平日に作業できる時間を確保できる

・相続登記をする不動産の名義人が被相続人である

相続人が少なくトラブルがほとんどない

相続人が自分1人もしくは母と子のようにシンプルなパターンである場合は、相続登記の準備もスムーズに進みます。逆に、相続人が多くかつ関係が薄い場合は注意が必要です。

相続人が複数いるケースで問題になるのは、取り寄せる戸籍資料が増える点。相続人が増えればその分取り寄せる戸籍資料の数も多くなります。中には古い戸籍のため解読に苦戦する可能性も出てくるでしょう。

また、相続人が複数いるケースにおいては、相続人が多いと協力してもらえない、または不動産の分割について話し合いがまとまらずに相続が進まないなどのトラブルも生じがちです。その場合は、司法書士や、既にトラブルとなっているような場合には弁護士に仲介に入ってもらう必要が出てくるでしょう。

相続登記の準備をするのに十分な時間がある

相続登記を申請してから完了までにかかる期間は、7~10日ほどです(繁忙期を除く)。申請が完了するまでのおおよその所要期間は把握しやすいのですが、注意するのは登記の準備にかかる時間。相続登記の手続きを始める前に、相続人の数と相続する財産の内容を明らかにする必要があります。さらに、申請に必要な書類をそろえて作成するというプロセスを踏まなければなりません。また、申請書に不備があった場合は、修正を求められるでしょう。その場合は、修正後再提出となるため、その分時間がかかります。

相続登記の期限は、原則として相続が発生してから3年以内です。時間があるからと先延ばししてしまうと、期限が近づいた時に焦ることになりかねません。準備にかける時間の確保が難しい場合は、専門家に依頼した方がよいでしょう。

平日に作業できる時間を確保できる

まとまった時間を確保できることもそうですが、平日に時間がとれるかどうかも重要です。

法務局など官公庁の開庁日は、平日と決まっています。相続登記は郵送でも可能ですが、平日に動けないと何か急に取り寄せる資料が発生しても、すぐに対応できないことが予想されます。戸籍謄本の取得はコンビニのサービスを利用することによって休日も取得可能ですが、中にはコンビニ交付に対応していない地域もあります。

自分で動くのが難しい場合は、家族に頼みましょう。もし自分の代わりに動いてくれる人がいない場合は、他の方法を検討する必要が出てきます。

相続登記をする不動産の名義人が被相続人である

相続登記の対象となる不動産の名義人が被相続人であれば、名義変更もスムーズにいくでしょう。けれども、亡き夫から相続した不動産の名義人が夫の父だったというように、名義人が被相続人以外の場合は、注意が必要です。不動産の名義人が夫の父である場合は、相続人を把握するために夫の父の全ての戸籍を取り寄せて、子供や兄弟姉妹の存在を確認します。さらに子供や兄弟姉妹の戸籍を取り寄せて生存を確認し、亡くなった人がいた場合はその人の戸籍もというふうに、徹底的に調べる必要があります。複雑な相続登記のケースでは、不動産の相続人が10人以上になることも珍しくありません。その状態から夫に名義変更するには(自分が相続する前に、一次相続をして不動産の名義を先代から夫へ移す必要があります)、相続人全員の印鑑証明書と遺産分割協議書が必要です。相続人が多くなればなるほど、連絡を取り話し合いをまとめる難易度が上がることは、容易に想像できるでしょう。

相続登記した土地の所有者が赤の他人だったということもあります。その場合の難易度は相手の出方次第ですが、名義変更に同意してもらえないなどの問題が生じがちです。自力での解決が難しい場合は、登録名義を取得するために名義人を相手に訴訟を起こす必要が出てくるでしょう。自分で相続登記をする場合は、事前に所有者を確認しておくことをおすすめします。

相続登記に必要な書類

相続登記に必要な書類は、大分類すると、遺言書に基づくものか、遺産分割協議に基づくものかにより分けられます。

それぞれの相続登記手続きにつき、必要となる書類をご案内致します。

遺言書に基づく相続登記に必要な書類

遺言書にも種類があるのですが、こちらでは、主に使われている公正証書遺言書と自筆証書遺言書に基づく相続登記のケースをご紹介致します。なお、法定相続人以外の人が相続により不動産を取得する場合は、遺贈という形の登記となり、相続登記とは異なるため、本記事では省略致します。

登記申請書につきましては、以下のリンク先に雛形がございます。

登記申請書雛形(法務省WEBサイト)

公正証書遺言書に基づく相続登記の必要書類

①公正証書遺言書(正本でも謄本でも差支えございません。)

②被相続人の戸籍謄本(死亡記載のあるもの)

③不動産名義を取得する人の戸籍謄本

④不動産名義を取得する人の住民票(個人番号を記載しないこと。住民票コードを登記申請書に記載することで添付省略可)

⑤固定資産税評価証明書又は固定資産税課税明細書(登記申請年度のもの)

⑥印紙(相続対象不動産固定資産税評価額の0.4%の金額の印紙)

他)

登記簿上の、被相続人の住所又は氏名が、被相続人の最後(相続発生時点)の住民票上の住所又は氏名と相違している場合には、本籍地記載のある、被相続人の住民票が必要となります。

自筆証書遺言書

①検認済自筆証書遺言書

②被相続人の戸籍謄本(死亡記載のあるもの)

③不動産名義を取得する人の戸籍謄本

④不動産名義を取得する人の住民票(個人番号を記載しないこと。住民票コードを登記申請書に記載することで添付省略可)

⑤固定資産税評価証明書又は固定資産税課税明細書(登記申請年度のもの)

⑥印紙(相続対象不動産固定資産税評価額の0.4%の金額の印紙)

他)

登記簿上の、被相続人の住所又は氏名が、被相続人の最後(相続発生時点)の住民票上の住所又は氏名と相違している場合には、本籍地記載のある、被相続人の住民票が必要となります。

遺産分割協議における相続登記に必要な書類

遺産分割協議とは、相続人全員の協議により、相続財産につき、何を、誰が、どれだけ取得するのかを決めるものです。

遺産分割協議では、合意さえ整えば、法定相続分や遺留分に拘束されることなく、例えば、相続人の一人が全財産を取得するようなことも可能です。

なお、相続登記手続きにおいては、法定相続分で登記申請をする場合には、遺産分割協議書は必須ではありませんが、この場合でも、遺産分割協議書は作っておく必要があります。相続財産につき、何を、誰が、どれだけ取得するかを法的に確定させるには、遺産分割協議が必須であり、法定相続分で登記したとしても、遺産分割協議に基づくものでない限りは、権利関係が確定していないこととなるためです。

少々本論と異なるお話となりましたが、遺産分割協議書に基づく相続登記に必要な書類をご案内致します。

必要書類

①遺産分割協議書(相続人全員が実印で捺印)

②印鑑証明書

③被相続人の出生から死亡までの連続した戸籍謄本等

④相続人全員の戸籍謄本

⑤不動産名義を取得する人の住民票(個人番号を記載しないこと。住民票コードを登記申請書に記載することで添付省略可)

⑥固定資産税評価証明書又は固定資産税課税明細書(登記申請年度のもの)

⑦印紙(相続対象不動産固定資産税評価額の0.4%の金額の印紙)

他)

登記簿上の、被相続人の住所又は氏名が、被相続人の最後(相続発生時点)の住民票上の住所又は氏名と相違している場合には、本籍地記載のある、被相続人の住民票が必要となります。

戸籍資料が複雑となるケース

兄弟姉妹や甥姪が相続人となるケースや、数次相続の場合等には、必要書類となる戸籍謄本等がかなり複雑になってきます。

考え方自体は非常にシンプルで、相続人全員を特定することに尽きるのですが、実際にやってみると中々大変かもしれません。漏れがあれば登記申請は通りませんし、そもそも、相続人全員が特定できていないと、遺産分割協議が出来ないでしょう。

このようなケースでは、登記の専門家である司法書士に相談されるか、法務局に相談するようにしましょう。

相続登記の主な流れとやり方

相続登記は、以下の手順で進めます。

・相続する不動産を確認する

・必要な書類と費用を用意する

・登録免許税を計算する

・相続登記申請書を作成する

・相続登記の手続きをする

相続する不動産を確認する

最初に、相続登記をする不動産の確認を行います。

◯確認事項

・不動産の所有者

・所有者の住所

・土地の面積

・土地の構造

これらの情報は、固定資産税の納税通知書に同封されている「固定資産税課税明細書」で確認できます。通知書が届かない場合は、固定資産税評価額(課税標準額)が低く固定資産税がかからない不動産、または共有名義の代表者宛に通知書が送付されていると考えられます。その場合は、不動産の所在地を管轄している市区町村役場にて名寄帳を入手しましょう。

必要な書類と費用を用意する

前章でご紹介した書類と、手続きに必要な費用を用意します。相続登記にかかる費用には、以下のものがあります。

・戸籍資料の交付手数料:1通あたり300~750円(戸籍の種類によって金額が異なります)

・住民票の写し:200~300円程度

・固定資産評価証明書:300~600円程度

・印鑑登録証明書:200~450円程度

※手数料は、各地方自治体によってばらつきがあります。

戸籍資料を郵送で取り寄せる場合は、定額小為替を利用しましょう。余った分は、戸籍資料とともに受け取ることが可能です。

相続登記の手続きでは、登録免許税の納付も同時に行います。登録免許税の計算方法については、次でご紹介します。

登録免許税を計算する

登録免許税とは相続登記の際に発生する税金のことで、以下の算式を使って計算します。

・登録免許税:課税標準額×0.04

課税標準額は、固定資産税の納税通知書に記載されている評価額から1,000円未満の端数を切り捨てた額です。例えば、評価額が2,548万3,478円だった場合の課税評価額と登録免許税は以下のとおり。

・課税標準額:2,548万3,000円

・登録免許税:2,548万3,000円×0.04=1,019,320円

登録免許税は、100円未満を切り捨てます。したがって、ここでの登録免許税は1,019,300円です。なお、登録免許税は、基本的に現金で納めます。

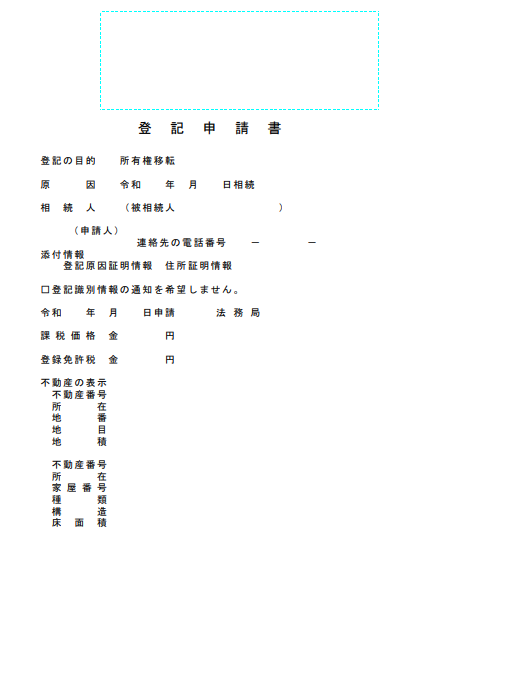

必要な書類を作成する

相続登記申請書

相続登記申請書に決まった形式はありませんが、法務局が公開しているひな形を参考にするとよいでしょう。

法務局では、記載例も公開しています。

以下の登記申請書雛形画像にリンクを付けてありますので、タップ(クリック)して頂き、リンク先(法務省WEBサイト)で、登記申請の雛型と記載例を確認して、相続登記の申請書を作成しましょう。

相続登記申請書の雛型等は、リンク先をスクロールしていき、17)以降にございます。

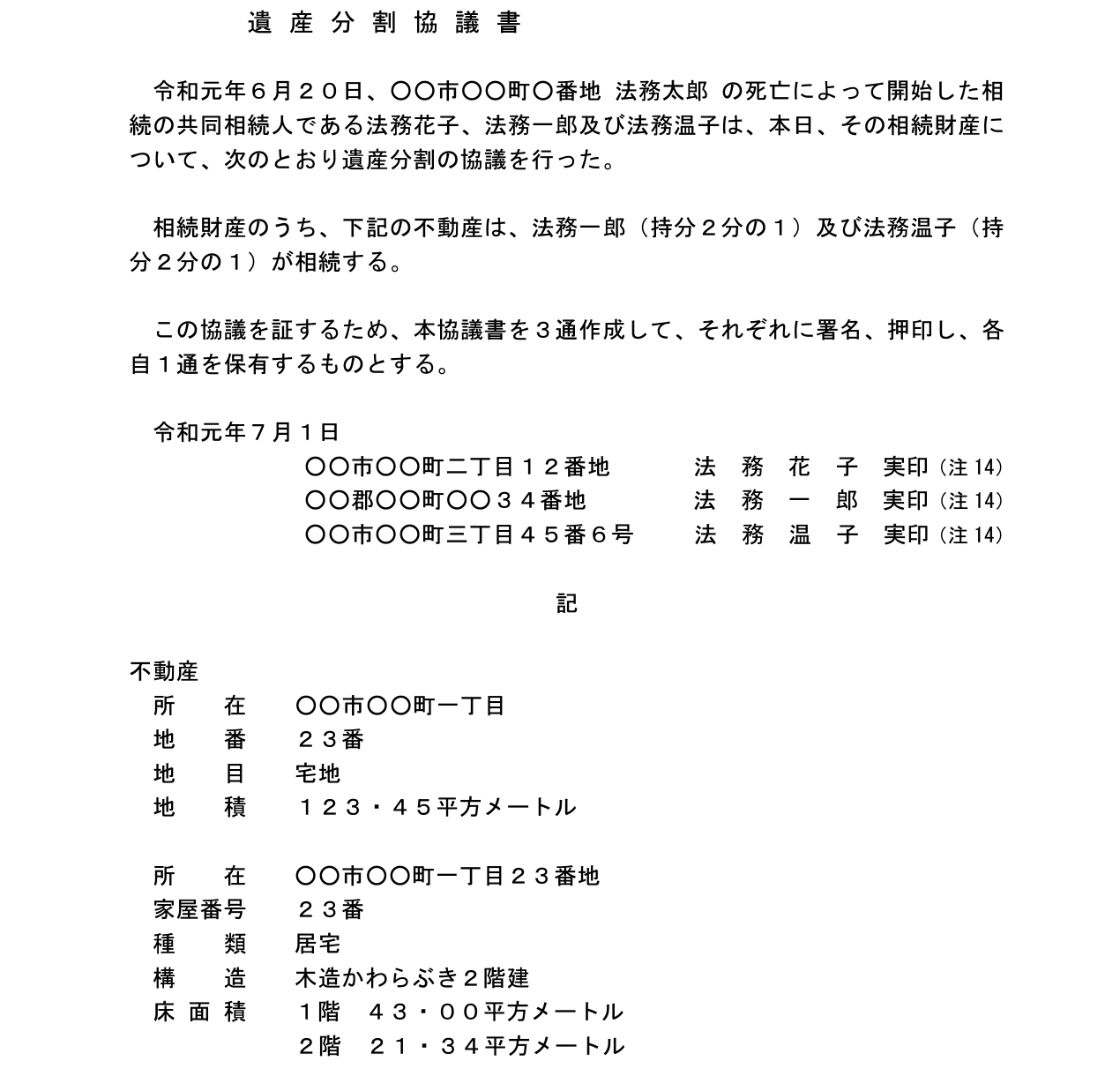

遺産分割協議書

遺産分割協議書には、決まった様式はありません。けれども、以下の項目を盛り込んで作成します。

・タイトル:遺産分割協議書

・被相続人の情報:氏名・生年月日・死亡日・最後の本籍地・最後の住所

・分割協議内容:誰が、どの財産を、どれだけ取得するか。

・遺産分割協議書の作成日

・相続人全員の情報:氏名・住所

・相続人全員の署名と捺印(実印のみ)

以上。

法務省WEBサイトに掲載されているサンプルは次の通りです。

相続関係説明図

相続関係説明図とは、相続人と法定相続人の関係を一覧にまとめたものです。家系図をイメージすると分かりやすいでしょう。必須の書類ではありませんが、相続関係説明図があると、返却してもらう書類の原本のコピーを添付する必要がなくなります。相続関係説明図も、作成方法は自由です。法務局では、相続関係説明図のテンプレートと記載例を公開していますので、そちらを参照するとよいでしょう。

・参照:主な法定相続情報一覧図の様式及び記載例|法務局

相続登記の手続きをする

相続登記の手続き方法には、以下の3種類の方法があります。

①管轄法務局の窓口で申請する

②郵送で申請する:書留または赤色レターパック(全国一律520円)を利用する

③法務局のホームページからオンラインで申請する

申請してからおよそ1週間で「登記完了証」と「登記識別情報通知(権利証)」を受け取ります。

相続登記の疑問にお答えします!

相続登記について、よくいただく疑問にお答えします。

それでも解決しない、または記載されている以外に知りたいことがあるという場合は、こちらまでお気軽にお問い合わせください。

相続登記は義務ですか?

相続登記は、2024年4月1日より義務化となります。これから相続登記する不動産だけでなく、過去に相続した不動産も登記の対象です。義務化以降に登記する場合は、相続した日から3年以内に手続きをします。義務化の前に相続した不動産に関しては、義務化がスタートしてから3年以内です。期限を過ぎた場合は、10万円のペナルティが発生します。

相続登記は相続人全員でするのですか?

複数で相続した場合の相続登記は、代表者または全員のいずれかを選択できます。ただし、代表者による相続登記では、残りの相続人に登記識別情報(権利証)が交付されません。そうすると、例えばその不動産を売却する場合に、登記識別情報以外で不動産の権利を持っていることを証明する手続き(「事前通知」など)が発生します。不動産を売却する予定はない場合でも、万が一に備えて相続登記は相続人全員で行うのが理想です。

相続登記の申請に使った書類は返してもらえますか?

はい。返却してもらえる書類には、以下のものがあります。

・添付書類(戸籍資料など)

・遺言書

・遺産分割協議書

・固定資産評価証明書

・印鑑証明書

返却を希望する場合は、原本とその写しを添えて提出します(写しには「原本と相違ない」との記載と、署名捺印が必要)。ただし、相続関係説明図を提出した場合は、写しは不要です。

書類の受け取り方法には、法務局の窓口または郵送があります。後者の場合は、申請の際に郵便切手を貼った返信用封筒を同封します。

相続人の中に、認知症と診断された人がいます。どうしたらいいですか?

認知症の人がいる場合は、その人の意思能力を確認したうえで後見人が必要かどうかを見極めます。認知症でも意思の疎通ができる状態であれば、普通の相続人と同じように遺産分割協議に参加しても問題ありません。逆に意思の疎通が難しい場合は、家庭裁判所において成人後見人を選任し遺産分割協議を進めます。

司法書士に相続登記を依頼した場合の費用相場はどのくらいですか?

相続登記における司法書士に支払う報酬の相場は、5~10万円といわれていますが、ケースによってばらつきがあります。実際に依頼する前に、初回無料相談を利用して見積りを作成してもらうとよいでしょう。

司法書士に依頼する場合にかかる費用は、報酬に加えて必要書類を取得する際の手数料、不動産の調査費用が必要です。